権威性激高 スワップ配当金含め株・インデックス・ETF以上にリターンが狙える!トラリピ気味戦略、セミトラリピストラテジーでFXも安定感のある投資として捉える道筋が見えてくる!

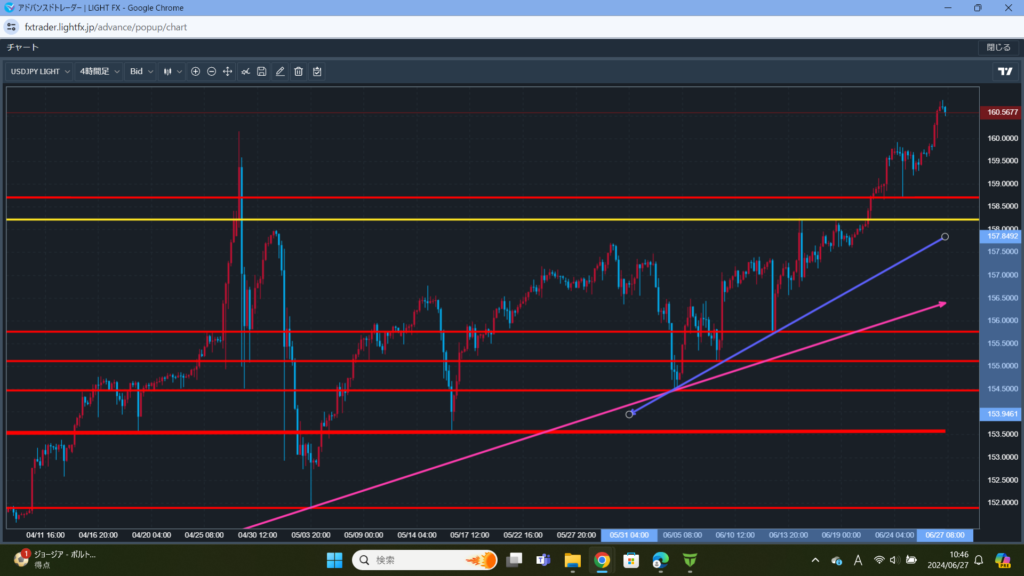

下画像は2024年7月1日現在のドル円チャート図です。日本政府&日銀政策の米ドルを含めた他国通貨との大き過ぎる金利乖離も相まって現在歴史的な円安となってしまい私庶民は給料は上がりませんが物価のみ上がって行き、実質的に以前の物価に照らし合わせると給料が毎月数万円減っているのと要するに同じ状況で非常に生活を圧迫しています。ドル円のチャート図、少し強めのセミトラリピ時に証拠金元金に応じてロング分割指値を入れる押し目・サポートラインの目安のひとつです。アップトレンドチャネルは時間経過に並行してチャネル底値も当然押上られて行きます。個人的には円安が本当に生活キツイので日銀の国債買い入れ大幅減額とサプライズ金利早期大幅値上げで円高に少しでも振れて欲しいのと、過去の直近日銀介入で約10兆円くらい使うのであれば仮に金利を上げて打撃を被る企業様等にそれらをポジティブに流用したりと介入以外でも一過性でない円高に振れさせる為の選択肢があるのではと僭越ながら強く感じていますが、、。

↓画像は2024年7月最新ドル円上位チャート図、見たままではありますが(≧◇≦)基本的な上位の(トレンド)流れは安値切り上げ高値越え、、上位では(も)完全なアップトレンドが止まりません、、。スワップ含めたセミトラリピぷらすスキャ裁量時、いかに少しでも下値に引きつけてロングで入れるか。もしくは高値掴みが怖く本来はあまりやりたくはないですが、現状況で仮にスキャ含めたトレードをするならば日銀介入警戒が結局はマーケットでは有り現地合いでは高ボラロング・グランビルはあまり期待出来ず厳しい戦いが続きますが下位まで更に押し目を押し上げてのロング、、かと言ってレジスタンスショートの頻度を上げての多用はもっとリスキーでしかなく、あくまで個人的にですがショート時はボラ幅もロングより取り辛い感覚なので2024年7月の窓開けも基本は(ある程度しょうがなく(≧▽≦))下位での押し目ロングを小枚数で狙うところからの開始となってしまいそうです

最新2024年7月ドル円、下位チャート画像

それでは先ずは目次となります。私自身が非常に敬愛する孫武先生の孫子兵法(※一説には孫臏先生著、または魏武注孫子・孟徳新書との説もあり)の一部を交えて織り込みさせて頂いております

序章 未来予想図と複利運用

本当の実戦で勝てるロジックと実際のトレードで日々~週間、及び月間~数か月、そして年間と勝ち続けると完全な複利運用を効かせての投資として捉えられる道筋が見えてくる‼︎

セミトラリピ 始まりの章 始編

九編の算 ※算とは敵味方の実情分析と比較を指す

- 尼子経久様曰く、謀(はかりごと)多きは勝ち少なくは負ける

- 孫子先生曰く、彼を知り己を知れば百戦して殆うからず。

計編 生半可なテクニカル裁量より徹底した資金管理から!

テクニカル裁量にあまりにも重きを置いたトレードは確実に難易度が非常に高まる!生半可なテクニカル裁量よりも歩みは多少遅くとも現時点での自身の正確なスキルを知った上で多枚数エントリーの頻度を絶対に下げる等の資金管理の徹底が結局は負け辛く勝ち易く証拠金元金増加の近道に繋がると個人的には思います。(自身の現在の正確なスキルを知る1番は直近数カ月の月毎の金額でのいくら勝ったか?もしくはいくら負けたかの勝敗の把握が最もよろしいかと思います)

上位等のよほど強い押し目以外は個々の証拠金元金スケールごとによりますが多枚数での投機・ギャンブル的なエントリー乱発はしない!因みに個人的にですが2024年7月上旬現在の私の中での上位で強いドル円押し目は更なる日銀介入後やFOMCサプライズの早期利上げ開始&利下げ回数の増加等の強いファンダが出た後も含め約151円90銭付近

①不戦の算 彼を知り己を知れば百戦して殆うからず 先ずは戦わない(トレードしない)事!現在レート値の状況把握から。ファンダメンタルズを踏まえて上位〜中期、そして下位のチャートレート値の把握と証拠金元金に対して毎月何%くらいなら実際に増やして行けるか?or逆に増やせずに負けてしまうかの過去の月間収支から自分自身のスキルを知り出来るだけ完全に把握する!

上位~下位の各時間足での押し目ロングとレジスタンスショートの基本を守る頻度に比例して難易度はある程度下がって行き、逆にそれを無視する頻度に比例して難易度は結果的に上がって行くので、たまたま飛び乗って運の要素で取れたりとかはトータルで見ると結局ネガティブに作用する事が往々にしてあるので、余程の強いイレギュラーがなければとにかく押し目ロングと戻りショートを基本的には徹底すべきだと思います、※セミトラリピ及びスキャ併用時、スワップも保険的な強い武器と考えているので基本的には押し目ロングがほぼ中心となります。レジスタンスショートは万がいちポジションホールドをした際にスワップが非常にキツくなりますので。日々100回以上トレードをしてしまっている私ですが(≧◇≦)とにかく先ずは戦わない(トレード自体しない)事、トレードせずに上位~下位の状況把握と押し目ロングor(中期~下位チャートで私自身多用しているローソク足プライスアクションやMA(MOVING AVERAGE・移動平均線の意。文字が長いので以降MAと表記)を使っての未来予測値及び、その値を極端に突き抜けた時のスキャ~デイトレ気味の)押し目ロングorレジスタンスショート値の把握。百戦百勝は善の善なるものに非ず(人である以上全取引きで勝つのは基本不可能、、ゆえのリスクヘッジ及び出来得る中で少しでも取引の難易度自体を下げ、常に優位性を高める事を心がける)

②仮想検証、 想定・試積の算 証拠金元金を元に上位~中期そして下位においての実戦シュミレートを行い常に徹底した資金管理を考え尽くす!スワップ込みで証拠金元金毎にどれだけの枚数でどれだけ間隔を開けて指値含めロングトレードをすれば安定的に元金が増えて行きやすいかを脳が擦り切れるくらい常に考えまくり、自身の口座スケールとスキルに応じて証拠金元金に対して月に何%くらいなら無理無く増やして行けそうかの自己認識(自分自身をしっかりと知る)と過去と今現在の自己実績(現在の自身のスキル)の把握(どれくらいの枚数でどういった状況だと負けやすいかorその逆の安定して勝ち易いか)、時として命と同じくらい大事な身銭を使って実際に戦う事を想定した様々なシュミレートを細かい金額換算も踏まえて自分自身と過去チャート履歴の押し目とレジスタンスの詳細把握をする

九編の算・実戦での伍(いつつ)の型

実際のトレードにおいてセミトラリピ戦略では下記の5つの概念でトレードをしています。結論からお書きしますと、始めに守りが有り優位性を高めて行き、過去チャート履歴及び現チャートレートから読み取れるダイバージェンスやMAを含めた中期~上位においてのダウントレンドから上昇トレンドに反転するサインが出た際に攻めへと自身のトレード自体も移行していきます

壱 守勢の型 本当の強めの上位での押し目ロング機会自体が非常に低い期間が長い為、資金管理をしっかりとしたうえで下位から中期にかけて守りながら更に早い段階でセミトラリピを開始する(但しこの場合も資金管理は生きるかしぬかの分岐点になる)。スワップを踏まえたロングポジションエントリー時のリスク回避とロングホールド平均値(ホールド中央値)の押し下げ※ダウントレンド時も含めレート値を少しでも下の値でホールドした方が当然有利となり、ホールドポジションをプラスにしながらホールド値自体を下に押し下げていく概念、、。但し、(良い意味で)安全第一な投資を最優先に考えた場合には下記から始まる守勢の型・改を視野に入れての遅めの安全策でのセミトラリピ開始でも宜しいかとも思います。

弐 守勢の型・改 中期~上位の実戦での本当に強めの押し目まで守勢の型を繰り返す。中期足レベルでの目線及びポジションホールド値の押し下げがスキルとして必要となるので、勿論下位も大事ではありますが守勢の型・改ではとにかく大きな視野・広い視野でチャートを捉えていく事が必須。

三 攻勢の型 ※オシレーター・ダイバージェンス含めた相場反転時(セミトラリピ運用時は主にダウントレンドから上昇に反転する時)に出やすいトレンド変換サインに関しては後ほど超細かくお書きします、、因みに私は相場トレンド反転に関してもMAを基準にでも十二分に戦えています。守勢の型で押し下げたホールド値のダウントレンドから上昇トレンドへの(オシレーター系ダイバージェンス含め)トレンド変換サイン発生時に中期足レベル以上での強めの押し目ラインで基本は2千通貨以上等の複数通貨でポジションホールドし(例えば2千通貨エントリー時に)1枚は下位レンジorチャネルのレジスタンス手前くらいで約定し、残りの1枚ポジションホールドし伸ばす

四 攻勢の型・改 孫武先生曰く、、侵掠如火。侵掠(しんりゃく)すること火のごとく。此方はセミトラリピぷらすスキャ併用になりますが強いダウントレンド後の相場反転サインが出た後に押し目で強い反発上昇トレンドを刈り取ります。上位レベルでの更に強いグランビル的な一撃は下記の攻勢の型・改 雷霆となります

伍 攻勢の型・改 雷霆 その一撃雷霆のごとし‼︎日足〜中期足レベルの強めの押し目ラインで(元金スケールに応じ且つ十分な資金管理想定をした上で)自身の中では多めの枚数でのホールドトレード、ファンダメンタルズ含めた状況にも勿論よりますが攻勢の型・改 雷霆ではプラススワップ込みでのスイング多枚数ホールドの高ボラティリティ―を狙います

セミトラリピ序章

未来予想図・複利運用:基本となる総合的に勝てるトレードの型(フォーム)を身に付け(並行し)資金管理概念及び詳細を理解し実戦で活用出来ると日々~週毎・及び月間、年間進捗等でいずれ結果的に複利運用も効いていき資産運用構築の強いポートフォリオのひとつに成り得る。また私自身も何度も体感・体験していますが、例えば日々のトレードの何処かでメンタル面で迷いが出たり、もっと早く多く短期間でpipsを多枚数で取りたいとか、、自身のトレードが雑になったりの時にセミトラリピ及びセミトラリピぷらすスキャ併用の核たる優位性の高い概念ロジックがあるので、私自身の明らかに勝ち易いその基本トレードに立ち返る事が出来るので週間等のスパンで見ると結局は安定したプラス収支に落ち着く事が多くなる

※(セミトラリピとは別途でセミトラリピぷらすスキャ併用トレード、セミトラリピを中心に考えつつ、プラスα私自身が日々多様しているローソク足やMAや押し目ロングやレジスタンスショート(セミトラリピトレード時は基本的にはロングのみとなりますが、スキャ併用時に上位~中期でチャネルやレジスタンス並行線の未来予測値を大幅に?突き抜けてのレジスタンス戻りショート場所等、スキャ~デイトレで明らかにショートの方が期待値が高いと自己判断した場合のみしょうがなく?ショートもします)での三尊やダブルトップ、押し目ロングでの逆三尊、ダブルボトム、三角保ちあいやチャネル・レンジでの押し目ロングや逆のレジスタンスショート等)スキャやデイトレ・スイング全般のプライスアクションテクニカルトレードに関しては別の章で超細かく徹底的にお書きします

始まりの章

始編 セミトラリピってな〜に?

今現在と今後のざっくり(国内外の大手金融経済シンクタンク含めた予測も加味すると)1年〜2年くらい先の未来のクロス円全般・ドル円の金利格差も考慮しポジティブに利用し味方につけて本家のトラリピ概念の値自体を大幅に引き上げ徹底的な資金管理シュミレートを主体とした投機ギャンブルを出来るだけ排除を目指した投資トレード。

過去数十年と現在レートの過去チャート実績から金利スワップも含め保険を効かせながら証拠金元金に対して常に余裕を持ち大きなプラススワップも含めて優位性の高い小枚数取引きを主とした投資トレード戦略となります。リターンが高確率で狙えるであろう上位~中期の強めの押し目のレート値に(元金によっても異なりますが)小枚数指値を入れて行きます(一旦ホールドしたトレードポジション自体をチャートレート値下落に合わせてホールドポジションの値自体を押し下げて行く事も難易度は上がりますが(その恩恵は計り知れないほどの場合も時にはある為に)私は多用しています)。詳細は後ほど細かくお書き致します。

︎

セミトラリピの概念・概要となぜセミトラリピなの?

本来であれば本当のトラリピ資産運用をしたいですが、現状での(円基軸)クロス円全般のスワップ金利格差が大きい今現在、実際ガチのリアルトラリピを仮にやる(出来る)としたらいったい何年先まで待たないといけないかと、例えば1ドル80円代前後まで円高進行した場合のガチトラリピを開始出来そうになった場合は今現在と比べて米ドル円も他(円機軸で見た場合の)クロス円全般での金利差が今よりも間違いなく縮小しますし、もしかしたらスワップ金利が日本円の方が逆転してプラスの可能性すらゼロではないかもです。

そこで、スワップ金利格差が大きく国内外の金融シンクタンク含めた大手予測も加味しこの先も1~2年くらいはクロス円の金利乖離が大きいであろう今(今後の未来はあくまでも予想になります)、本来のガチトラリピの値自体を大幅に引き上げた今の現状に対応し応用をした、基本概念はトラリピを私なりに継承し、自身も結果が出やすいセミトラリピトレードとセミトラリピぷらすスキャ併用について解説をさせて頂きたいと思います

はじめに。此方のページでの取り扱い通貨は基本的に(注釈が無い限りは)ドル円でのトレードとなります(今後別途書いて行きたいですが何気に?ユーロ・ポーランドズロチの現在はプラススワップであるスイングショートとかも大好きですが(≧◇≦))。

スワップも考慮したセミトラリピぷらすスキャがFXトレード難易度を下げる理由

例えば1ドル100円の時に自身の証拠金元金に対して全ツッパに近い金額をレバレッジを効かせロングした場合1pipでもプラスになって行けば勿論良いですがマイナスになった時は含み損を抱えて行きポジションホールドかロスカットの選択肢も視野に入ってきます。そして全ツッパとは違うトレードスタイルである今回当ページでご紹介のセミトラリピぷらすスキャの場合には仮に1ドル100円時にロングの場合、全ツッパをせずに過去の上位チャートも参照しながら(私の場合は国内外経済金融シンクタンクの記事情報もある程度の頻度で読み漁りながら(≧▽≦)現在のドル円レート値から15円・1500pipsくらいの上位下値を想定し)証拠金元金に対してロング指値を分割して入れていっております。そうする事によって全ツッパより明らかにリスクは減り最終的に証拠金元金は増えて行き易くなります(但しデメリットとしては良くも悪くも投機ギャンブルトレードよりは明らかにお金の増えて行く速度は低下します、なので私自身セミトラリピぷらすスキャは投資と割りきって考えています)。セミトラリピぷらすスキャ併用トレードの2024年5月・6月の日々~月間収支を下にスクショ掲載させて頂きました。証拠金元金に対しての単月進捗はそれぞれ約5.2%くらいと4%ちょいくらいとなっており仮に今のペースで年利で想定すると概ね元金に対して約50%くらいとなり投機ギャンブルでは無く投資として考えた場合に、今後複利運用も効かせて行ける事を踏まえた場合には投資の強いポートフォリオの1つに成り得ると考えています。

セミトラリピトレードとセミトラリピぷらすスキャ併用トレードの2つの手法を書きます。私自身は株やFXでのトレード歴が18年くらいでして、少し余談ですが18年以上トレードをしているので(税引き前で一撃年収くらいとかの)超天国や逆の(食欲すら無くなる、結果的にダイエットみたいな)エグ過ぎる地獄もそれぞれ何度か経験しました(≧◇≦)それらの体験談はいずれ機会がありましたら、、で、今回ご紹介の手法は通常のスキャルピング一辺倒(以降スキャ)やデイトレ等と比べて(しっかりと各々の証拠金元金スケール毎の資金管理ルールを守った中で運用した場合に)トレード自体の難易度がそこまでは高くなく、投資運用として安定して元金を増やし複利運用も効かせていき易く資産運用構築のポートフォリオのひとつとして役立つのではと強く感じ、今回この様に皆様にご紹介させて頂きたいと思いました。

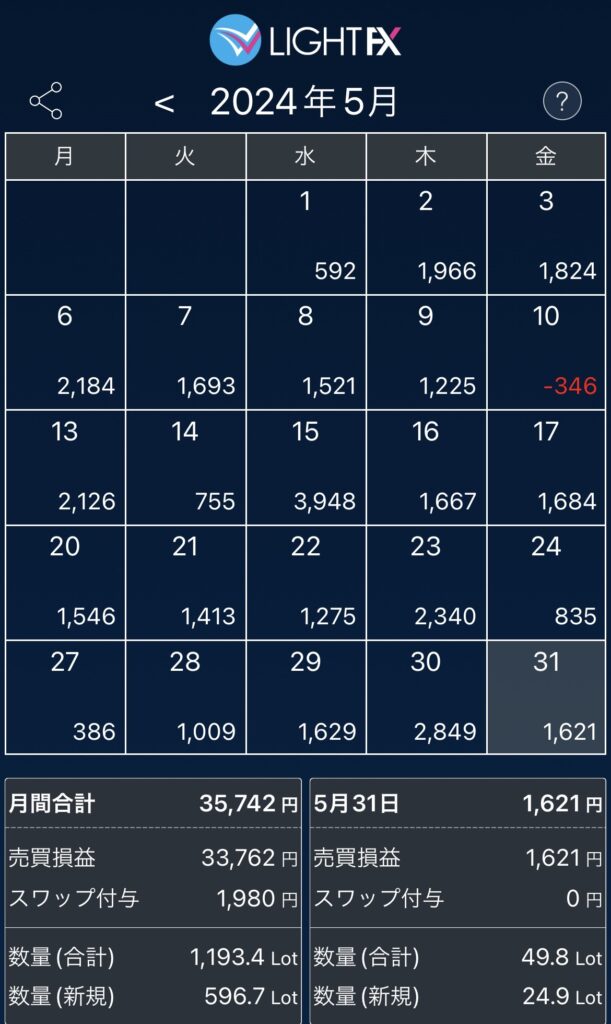

下の画像は2024年5月のセミトラリピぷらすスキャ併用裁量トレードの私自身の68万円口座での日々の収支掲載の画像です。私自身は国内外株・インデックス・ETFもSBIと楽天で運用をしておりEA含めFX系投資も海外口座も含め数口座で並行運用しておりますが(新NISAは楽天さんを利用させて頂いております)、今回ご紹介のセミトラリピ投資及び、セミトラリピぷらすスキャ併用の裁量トレードはlight fxさんの口座での運用となっております。

この口座での2024年5月の投資収支は証拠金元金68万円に対して約35700円の投資結果となり、パッと見は少なく感じますが、ギャンブルではなく投資として考えた場合には単月利益換算で約5.2%くらいの伸びでしたので、まずまずではないかなとも思います。金額(枚数)が上がるに従い(プロスペクト理論等も踏まえたメンタル面においての人の本質的な部分からも)難易度も比例して上がると私は思いますが仮に月利益5%を維持した場合には年間利益率では投資スタート時の元金に対して60%くらいの伸びになるので私自身幾つかの口座で複数のポートフォリオを現在も進行系で構築中ですが、ポートフォリオのくくりの中の投資のひとつとして考えた場合には今回ご紹介のセミトラリピ及びセミトラリピぷらすスキャ併用裁量の証拠金元金に対しての利益率としては十分かとも私は思います。

下画像は2024年6月の収支表です。元金68万円で開始のセミトラリピスキャ併用口座となります

2024年6月は中盤までECBや米雇用統計、米CPI、米PPI、FOMCパウエルさん金利発言や日銀の政策金利発表や植田総裁発言等で予め予想はしてましたが大変な6月前半だったと思います。個人的にはアメリカCPIでドルが下落し必死にw下落に食らいついて行き、最終的にはですがドル円ロングホールド中央値自体をCPI発表後の底値までトレード収支をプラスにしながら押し下げたのに、その後の数時間後のFOMC政策金利発表&パウエルさん発言にビビりポジションを手終いし、、折角の良いポジションをホールドし辛く全体的なドル円のマーケット地合いは難しい6月前半でした。中期~上位でレート値自体が押し下げられた後のアップトレンド時は下の値でホールド出来ていればグランビル的な要素も含め(と言いますか、そもそもがドル円は大きなスワップ金利的にもドルが当然現在は強く)爆発的に?取れる事もありますが、そう言ったある意味で美味しい状況と比べると6月前半は本来中期足〜上位の下のレートで押し目ロングをしたいのが、期待に反してその押し目ロング値にはほぼ到達せず、下位足においてすら下位でちょい強め目の平行線の押し目ラインにすら行かない事が多く、逆に殆どの全足で安値切り上げ高値更新の地合いでチャートレート値の上の上で小さなpipsを取る様な戦いに結果的にはなり、私にとっては厳しい地合いでした。因みに6月初旬の時点では6月前半の多くの金利政策含めた各国の大きな経済指標発表で最大でドル円の下落ボラは1000pips以上想定してセミトラリピ指値を分割して入れておりました。なお、月の前半の6月5(水)と7(金)に負けているのはテクニカル的な要素よりも完全に私自身の資金管理がぶっ壊れてしまい、悶々とした厳しい地合いの中でソッコーで大きく勝ちたい病(≧◇≦)が出ての負けですw、、それらを全て踏まえて私自身の今のスキルという事になります。6月は開始元金68万円から考えると、収支はショボく見えますが(≧◇≦)月利としては約4.02%ちょっととなっており、年間で今のペースで進んだ場合には(先月5月が月利5.2%くらいと言うのもあり)開始元金68万円から見ると年利50%くらいのペースなので投資として考えた場合には通常の国内外インデックス等の場合は年利で5%くらいでも投資としてはまぁまぁなのも有り、私自身のこのページでのトレードスタイルのセミトラリピぷらすスキャ手法の投資トレードはまずまずなのではと改めて感じております。また、このページでも書いておりますがメンタルが壊れたりトレードが上手く行かない時にも、結局自分には優位性が明らかに高いセミトラリピロジックが有るので、いつでもそこに立ち返り(原点回帰が出来て)冷静にそのロジックを履行すれば収支が安定する部分があります。

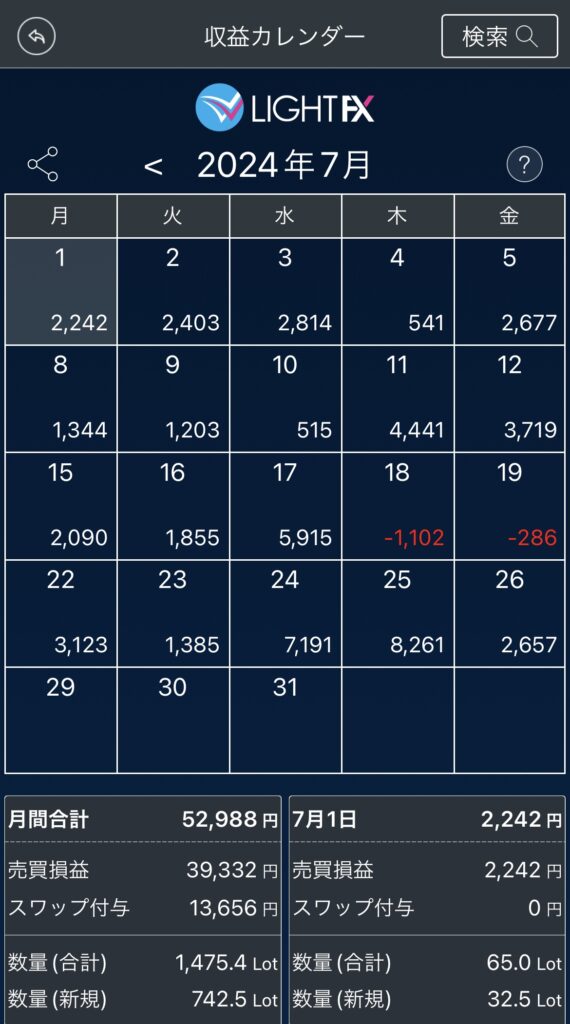

↓画像は2024年7月セミトラリピスキャ併用口座収支の進捗スクショになります

上の画像の通りで2024年7月の進捗としては元金68万円に対して52988円の途中結果なので月利益換算で約7.79%くらいの進捗となっており、今月は7/4日がアメリカ独立記念日で夜マーケットがほぼ動かず(≧◇≦)私もトレード出来なかったのも含め、仮にこの様な感じの月利で5%~6%くらいで進んで行くと年間利益率では約60%〜70%くらい)の伸びにはなってくるので投資として考えた場合には現在の進捗はまぁまぁかなとも思います、、。テクニカル的には日銀介入やアメリカがトランプ政権に変わりそうなのも含め動きが非常に激しく小刻みな不意打ちドル売り介入が日々相当数あったりもして少し前までの円安一辺倒の時のテクニカル概念とチャート値動きが今現在は完全に変わってきており私もスキャに関してはかなりの頻度でショートを多用しています。また、1年~2年で考えた時にクロス円の他国・アメリカやイギリスやその他がいつまで現状の高金利を(逆に)維持出来るのかと考えており、ブルームバーグやゴールドマンサックスやその他大手の(特に)政策金利的な部分やトランプがどこまでFRBの独立性を許容するか、、言い換えるとFRB自体が独立性を保って行けるのか等にも注視したいです。テクニカルの補足として今回当ページのセミトラリピスキャ併用ロジックで戦っていった場合、現在の様にボラの大きいダウントレンドの相場状況であっても再三お書きしてますがその時の相場状況に合わせた(ボラが多き時はチャート足幅を広くとっての)押し目ロング・レジスタンスショートと結局はやっている事は同じでボラが出るほど(厳密にはセミトラリピのみを考えてスキャ併用をしなかった場合には基本ロングのみとなりますが)、勝つ金額も大きくなり易い傾向にはあります。また、現在の様な荒れ相場・高ボラ傾向が強い局面では私も多用しまくってますがMAも加味した未来予測も必ず徹底する事により結局はトレードの優位性が段違いに上がります。そしてセミトラリピ概念をしっかりと守り必ずチャート状況毎の各時間足での押し目ロングと徹底的に資金管理が必須です。但し流石に下落が強い状況では私も現在はショートの比率が以前のほぼロング一辺倒より各段に今は上がってます(≧▽≦)あと、日銀介入ですが、今の介入の仕方が完全に直近の過去3年~4年と方式?を変えて小刻みに押し目ロング時やアップトレンドに変換しブレイクして伸びそうかなという時の大事な局面毎に介入を入れてきている様な通常とは違う違和感のある変な動き?をしてきてますね、、ただ、いつまでその介入の弾自体ももつかも考えていますが、一説には日銀保有米国債売却イコール、米ドル売りに繋がるり日銀保有の米国債を売却すればするほど日銀及び政府は儲かる構図な訳で日本の米国債保有額が約150兆円ほどなのを考えると、いよいよ日本円の本当の反撃が始まった感じが個人的にはしております。ただ私自身はいつも通り押し目ロングorレジスタンスショートを機械的に永遠するだけで結局月ベースだと元金に対して5%前後勝つ訳なので目の前のチャートの激しい値動きとは別に、気持ちの中では何処か(良い意味で)冷めた感覚でチャートを見ております(≧▽≦)

それではセミトラリピ実戦での基本ロジックとなる

セミトラリピ 九変の算 ・・ファンダ含め相場状況に合わせて守りながらホールド値を少しでも押し下げつつ優位性を保ち勝っていき、(何度でも書きますが特に金融政策系はファンダも十分に把握しながら一点集中全ツッパとかは絶対にやらずに証拠金元金スケールに合わせ予め定めた自身のシュミレート値に従い)、強めの押し目サポート時には自身の中では多少多めの枚数でロングでのスイングトレードも念頭に置いて一撃で多枚数高ボラを刈り取ったり等、変幻自在に戦う

計編 其(その)徐(しずか)なること林のごとく 先ずは決して戦わない(トレードしない)!自身の過去実戦での収支スキルとどの様な相場地合いだと勝ちやすく逆の負けやすいかの詳細と相場状況の現状把握と今後の未来シナリオの想定と未来予測から! 謀(はかりごと)多きは勝ち少なくは負ける、兵は国の大事なり(戦う事・トレードすること自体が大きなリスクを伴うので未来の各国金利政策や国債買取額の増減等も加味したファンダ含めてトータルトレード全体での明らかな勝算がなければそもそも先ずはトレードしない)。彼を知り己を知れば百戦して殆うからず

先ずは実際に戦う・トレードする前のマインドセット概要から!更に掘り下げた超詳細は後ほど別の章で徹底的に書かせて頂きます。

セミトラリピ運用時のロジック理解。セミトラリピのみでの運用の場合、損益分岐点を徹底的に(脳が擦り切れて夢に出て来るくらい)資金管理シュミレート。〇〇円の元金で何枚(何千通貨毎)にどれだけの間隔で入った場合に〇〇のレートまで下がったら幾らのマイナスになるのか?と並行して〇〇まで下がって〇〇まで上がったら幾らのプラスになって行くのか?また、このページの最初の画像でも貼り付けてある2024年6月現在のドル円の上位~中期にかけての現在のチャートレート値把握!要するにチャネルも含めた強い押し目(サポート)ラインの認識と常にその値を更に大幅に下抜けした時の危険性も絶対に考えての資金管理。下抜けする(ボラが出る)ほど中期〜上位での完全なトレンド転換時以外は反発時のホールド期待値が高くなりますので下抜けする毎に資金管理を徹底的に考えて元金スケールのシュミレート値に従ったうえで十二分に適切な間隔を開けての枚数買い足し!(感情にまかせた計画性の無いドテン及びナンピンはそもそも問題外なのでセミトラリピ運用時は絶対にNG)

※大きな相場ネガティブ時の資金管理を予め自身でしっかりとシュミレートしていれば大きな相場下落時もスワップ込みだとプラス収益にもっていける可能性が高くなる

そこでシュミレートをしていなかったり少しの?含み損で予め決めたシュミレート値を無視して元金に対して多枚数をエントリーしていったり、もしくは全ツッパを繰り返す等の資金管理を無視するとバーストリスク率が各段に上がる、、そうなると最早投資ではなくて単なる感情にまかせたギャンブルとなります。なので何度でも書きますが、様々なリスク含めたシナリオを想定してのシュミレートをしていきしっかりとした含み損や含み益それぞれ数値として自身で認識する。

不戦の型 兵は国の大事なり、戦う事(トレードする)事自体がひとつの間違いで国家存亡・証拠金元金が無くなる事に繋がる場合がある事を十分に骨の瑞まで自身で理解をする。

なので先ずは戦わない・トレード自体せずに上位〜下位でのMAとチャネル含めての押し目サポートor戻りレジスタンスの認識が基本のカタチとなる!(セミトラリピトレード時は基本スワップを考えてのロングのみとなります)

仮想検証、 想定・試積の算

守勢の型 (相場のおおよその勢いとボラ毎の)チャートレート下落時に押し目ロングエントリーをしながらプラス益約定しながら(ホールドポジションの中央値自体の引き下げを目指すので、例えば僅かながらの損切りであれば、守勢の型の局面において私は無理して100%のプラス益約定以外、とにかく優位性を高くする意味合いも込めて損切りも結構?しています、、細かい局地戦では時として負ける事が善であり、100%の勝ちとかにはこだわっては逆にいけないと私は思います)セミトラリピでのポジションホールド値自体を下げて行きトレード全体の優位性を上げていく、よほど強く優位性が高い場所以外でショートを多用するのは万が一に保有ポジションマイナス時に他枚数ホールドをしてまった場合にマイナススワップで大変な損失を被る可能性が出てくるのでショートエントリーの多用は現在はかなり危険だと私は感じております

攻勢の型

攻勢の型・改

攻勢の型・改 雷霆

セミトラリピ戦略の概要・結論

本来トラリピをやりたいけど何年も先まで待てないのであれば現在のクロス円の大きな金利格差を逆に利用してトレードinの値自体を大幅に引き上げる!但し後ほども更に詳細を書きますが資金管理概念が優位性及び損益分岐点の1つの大きなボーダーになるので投機ギャンブルでは無くセミトラリピストラテジーで用いるのは(私自身も過去に何百万回としてきた普通の裁量トレード)通常スキャでの手法テクニカル全般等と比べると私は難易度・リスク自体が非常に低いと感じますが、考え方・メンタルの基本軸としてあくまでもトレード自体を投資して捉え認識するマインドセットが必須だと思います。

セミトラリピストラテジーのトータル収支に作用する損益分岐点・重要項目

①最初に結論。とにかく徹底的に資金管理!壱にも弐にもとにかく資金管理!超重要なので何度でも言いたいですしお書きしますが、セミトラリピも通常のローソクや(私も以前から今現在も相当な頻度で裁量トレード時に使いまくっているローソク足プライスアクションやMA(MOVING AVERAGE・移動平均線)や三尊・逆三尊、ダブルトップ・ダブルボトム、チャネル・レンジでの押し目ロングや逆のレジスタンスショート等)プライスアクションでのスキャやデイトレ・スイングに関しても言えますが、初心者・ビギナーの方を含め勝てない場合に、勝つための損益分岐の注視するべき部分がそもそも違っている場足が多々あるのではないかと思います。それはずばり細かすぎるテクニカル手法等よりも先ずはとにかく資金管理!(※1、詳細補足は後ほど書かせていただきます)

②ふたつ目の超重要項目はシュミレート!どの値で自身の証拠金元金を指値でどれくらいの間隔で幾らづつ投入して行けば優位性を保ちながら戦って行けかを(この先の1年~2年先の日米金利差と並行して上位足での未来のレート値シナリオも予測しながら)何度も何度もシュミレートし、現状ではロングでのトレードになるので未来の上位足での値が予測よりも10円~20円下落しても十分に余剰分を確保出来ているくらいの資金管理シュミレートを自身に擦り込ませる様に徹底する!裁量トレードテクニカルよりも指値を主としたセミトラリピ戦略での細かいシュミレートをしっかりと頭で理解する(必要であればメモ書きする)!テクニカルよりもリスクリワードレシオ・プロスペクト理論を自身で理解納得した上で難し過ぎるトレードにしない!リスクリワード、、利益確定tp(take profit)・損切りSL(stop loss)の値を常に自身に刷り込みながら1年後~2年後の(仮にドル円でやるならば)ドル円の予想金利差もしっかりと考慮しながらシュミレート値を何パターンもとりながら基本戦略を立てる。同時にドル円レートの例えば2024年の末や来年2025年の春~終盤にかけてのおおよそのレートも考え予想していく。私自身は正解は解りませんが2024年末あたりのドル円レートですが145円前後~厳しいとは思いますがポジティブに?円高方向に振れてくれたとして140円前後くらいかと思います。私はセミトラリピトレードを現在もしていますが、仮に130円くらいまで円高に振れた場合にFXでの自身の証拠金元金に対して60%~65%くらいまでを投入したいと考えてます、可能性は非常に薄いとは思いますがドル円レートがもしも120円くらいまで行った時に初めて余力分を間隔を開けながら投入していきます

③指値の入れ替え作業と指値を都度消す作業、、日銀介入やFOMC踏まえた要人発言等、、要するに瞬時に500PIPS~900PIPSほどの大き目な下振れリスクは常に警戒、及びしっかりと上位足の下で元金に応じた中での少しでも優位性の高い多枚数ホールドが出来る様に準備を怠らない!実際に私も最近殆ど毎日?この作業をしていて、正直凄く面倒くさいです(≧◇≦)、、。ですが2024年6月初旬現在、ドル円の値が前回の日銀介入の2024年5月の157円40銭付近なので、100%とか絶対とかは私には解りませんが、可能性としてめちゃざっくり5%~10%くらいはひょっとしたら日銀介入があるかもと私は考えております。なので正解は自分には解りませんがドル円レート値が156円中盤に下落した時には面倒ですが都度セミトラリピのサポート押し目ロング指値を毎回入れ直し、157円に近づくたびに指値を消してます(涙)面倒なのは凄く理解出来ますが、万が一があってからでは洒落にならず利ザヤ分が勿体ないので指値の抜き差しは私はやるべきだと思います(≧▽≦)また、一昨年の日銀介入時は約800PIPSほどドル円が下振れし、私も実際に張り付いて当時トレードをしていましたが(≧◇≦)日銀介入の強い気持ちと言うかが伝わってくるほどの強い執念みたいなモノまで感じており、何が言いたいのかと言いますと、仮に次回日銀介入があった場合に直近2回の介入を目安にネット上でもドル円は約500pipsくらいのボラティリティー予想みたいのを多く見受けますが、私はですが仮に更なる日銀介入があった場合には一昨年の様に徹底的にトコトンやる様な500PIPSの倍の1000PIPSくらいの押し下げをしてくるのでは?とも考えて今も準備をしています

セミトラリピストラテジーのメリット・デメリット

セミトラリピ戦略トレードに於いての優位性を高める小ネタ・テクニカル

トラリピ気味でドル円投資、最新2024年5月の途中経過成績(スワップも意識し基本ほぼロング中心)

FXや国内外の株インデックス全般で投機ギャンブルではなく、少しでも安定性・着実性にフォーカスした投資を目指しています。