※為替相場変動リスクも十分に注意が必要となります

①全世界株式 オールカントリー(オルカン)ETF SDIV

オルカンETF SDIV 毎月配当(年12回) 超高配当利回り12.62% 10年長期足チャート チャネルラインも記載

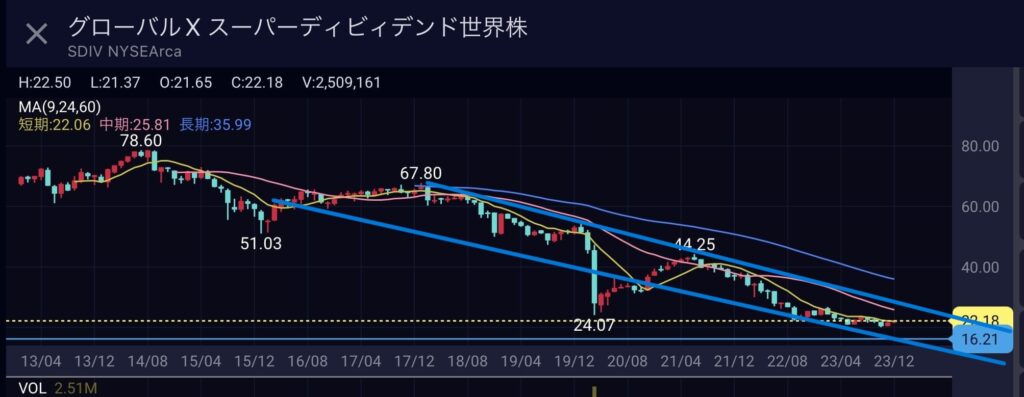

①↓画像A. 米国超高配当ETF SDIVグローバルXスーパーディデンド世界株 月足10年チャート

①全世界株式オルカンETF SDIVとは、全世界での配当利回りが優れた上位100銘柄への手数料&経費控除前の価格と利回りの部分でソラクティブ・グローバル・スーパーディビィデンドインデックスに関連する投資成果を主とし目標にした全世界株式・オールカントリー株(オルカン)

↑の画像A直近約10年のオルカンETF SDIVの月足チャートですが↑画像Aの通り、年毎の時間経過に比例して高値切り下げ安値割れの傾向が表れていて超長期的には(トルコリラ円チャートを少しなだらかにした様な)ダウントレンドとなっています。2019年12月~2020年初頭にかけての最安値24.07ドル付近のサポートラインを簡単に更に割って来るのではと、私は思います。実際に過去安値を更に割った後は(※超重要→)下降チャネルに沿ってのサポートラインから、私はですがトラリピを開始します!配当利回りは直近では12.62%とかなりの高水準で、値が高いところで早めの全ツッパみたいな無謀な資金管理を避けて行けばポートフォリオ構築に於いて強い利回り向上の1つとなるのではとも考えています。

但し!↑画像Aで約2017年12月に付けた高値67.80ドルから2019年12月以降の最安値価格24.07ドルまで、凡そ65%くらいSDIV価格が下落し、その後の反発戻しでは2017年12月の高値67.80ドルに対して30%ほどしか戻していない事を踏まえるとフィボナッチ的に見ても今後の大きな下落もしっかりと視野に入れながら慎重なトラリピ資金管理が必須だと強く思います。

長期足で緩やかなダウントレンドではあるが、今後サポートラインチャネル底値付近からトラリピ戦略併用ならば(今後の未来に利回りがネガティブに変更する可能性もあり得ますが)直近配当利回り12%前後とかなりの高配当である部分を含めて長期足チャネルサポートライン下抜けブレイク時からもしっかりと資金管理内の範囲で購入時に、反発上げで株価が倍以上も十分に狙えそうな過去10年以上のチャート履歴。現在私的には大注目のオルカンの1つで余剰分散資金でのトラリピガチ購入を真剣に検討し注視しています。

②↓画像B

JPモルガン 超高配当米国株式 プレミアムインカムETF JEPI 年12回毎月配当 配当利回り9.11%

JPモルガン、超高配当米国株式 プレミアムインカムETF JEPI 配当利回り9.11%

↑画像B 高配当株式のJPモルガン・JEPI。初めに特出すべきは時価総額が300億ドル(仮に1ドル150円計算の場合、円換算では4兆5000億円以上)と非常に規模の大きいETFとなっている点。安心感と言うか強い地盤、安定感みたいなのを先行イメージでも感じると共に配当利回りも非常に高めの9.11%の毎月分配配当となっています。

但し株でもインデックスでもFXでの通貨でもダウ理論的にも全般で言えますが、4年~5年や10年以上等の長期間の場合、未来永劫ずっと続くトレンドは存在しない訳で(但し本当に強いS&P500等で100年期間等で見た場合には右肩上がりのチャートも実際に一部あります)、、最強かとも思われるS&P500ですら時として15年くらいのレンジ相場(超長期間チャート曲線ヨコヨコ)も過去実際にあり、今後もあり得ますし。なので(あくまでも)私はですが今後のリセッション時含めての大暴落の時に、仮にですが私の大本命のS&P500は下落せずJPモルガンJEPIは過去の最安値(底値)を大きく割って来た場合にはトラリピでポートフォリオの1つとして考えており、常にアンテナを張って値動きを見ています。コチラのJPモルガン・ETF JEPIに関しても↑画像Bの10年チャート履歴が示す通り今後の未来でセーフティーに行くならばチャネルサポートラインの底値付近からトラリピ購入を仕掛け、少し冒険するならば2022年9月近辺の株価50ドル付近からも考えています。

③↓画像C

MO アルトリアグループ 配当利回り9.72% 配当分配年4回 未来の水平線サポートライン チャネルレジスタンスラインも掲載

↑画像Cは年4回の高額配当直近利回り9.72%のMO アルトリアグループの約10年長期月足チャート曲線で、ご覧の通り(未来に絶対はありませんが)凡そ全体的なオルカンやS&P500含め世界中の著名で強い株式の多くが大きく下落した時に↑画像CのMOアルトリアグループも付けた31ドル付近の底値が2013年4月頃に付けた底値付近と水平線上で概ね同じくらいの値になっているのも有り、10年期間くらいで見た際に↑画像Cの31ドル付近が強めのサポートラインだと思います。対して上値レジスタンスの抵抗値は↑画像Cの過去高値をオレンジマーカーで斜め線で引いた辺りだと一旦は思います。利回りの高さも有るので此方のMOアルトリアグループに関しても31ドル付近を目安にポートフォリオの1つとしての保有もありかもしれません。但し、ご注意事項として31ドル付近のサポートラインで仮に反発しても(絶対とかは全く無いですが)ポジティブサプライズが起こらなかった場合、普通に考えると取れるボラティリティー・予想期待値自体は1株あたり10ドル前後くらいが予想されますので、(例えば自身の状況で余剰資金が有り投資先を探している等)サポートライン付近に値が到達した時の自身の状況にもかなり依るかもしれません(≧▽≦)

④↓画像D

MLPA グローバルX MLP ETF配当利回り7.45% 年4回2月5月8月11月配当

リセッション懸念が仮になければ(細かいエントリー場所は下位足で調整しつつ)今買うのも無しではないと思います、、但し期待値ボラティリティーが正直非常に解り辛いです(≧▽≦)、、。セーフティーに行くならば、ひとつ上にご紹介のMOアルトリアと同じで自分自身が仮りに他にポートフォリオ候補が無く投資先を探している状況の際に(自分が投資に回せる総額の中での)少額から過去の底値付近の約12ドル弱くらいから(自身の余剰金に依りますが)3~4ドル以上等の感覚を持たせてトラリピ運用も有りかと思います。

⑤↓画像E

SRLN SPDR ブラックストーン・シニア・ローンETF 分配利回り8.49% 毎月配当 10年月足チャート

⑤↑画像EのSRLNは文字通りシニアローンETFとの事で↑画像Eを見ていても私個人的に真っ先に思い浮かんだのが2008年のサブプライムローンで(≧▽≦)現在のアメリカが(私自身の世界旅無限大 別ページでもお書きしましたが)サブプライムローン当時と金利上昇によって住宅ローンや車ローンが払えずの個人破産や銀行破綻状況が2024年にかけてもですし似ている気がしてなりません。ですが、↑画像Eの底値36ドル水平線付近を更に大きく割って値を下げ乖離ボラティリティーが出た際には資金管理に十分に気を付けながら少額づつの大きな幅を持たせてのトラリピであれば、落ちきった後の反発も当然望めるので有りだとは思います、、。↑画像Eの通りで反発時であっても年々上値自体も切り下がっているので注意が必要だとも思います。具体的には私はですが底の底で購入出来た場合ですが40ドル付近のレジスタンス水平線ラインを念頭に売却も視野に入れながらの運用になると思います。※過去最安値が36ドル付近で現在も41ドルくらいで、、こういった価格値の場合にチャート曲線形状も加味するとSRLNの値が5ドル近辺に到達とかも十二分に考えられますので(フィボナッチでは無いですが、それが金融チャートにも通じる節理だと強く思います)、私は仮に購入する場合は重々慎重に参ります(≧▽≦)

DIV グローバルX スーパーディビィデンド米国低ベータ ETF 配当利回り7.12% 毎月配当12回

⑥↓画像F DIV10年月足チャート

⑥↑画像FのDIV グローバルX スーパーディビィデンド米国低ベータ ETFですが、ひとつ上に記載のSRLNの価格値及び変動幅・ボラティリティーを小さくした感じですね。リスクヘッジを加味すると1つ上に記載のSRLNよりも1株あたりの価格値が半分以下と仮に入りドコロを(何かしらの失敗等で早く買ってしまった場合の)暴落時のダメージは此方のDIVの方が少ないです。が、反発時の見込み期待値ボラティリティーも各段に1つ上のSRLNよりも50%以下しか取れないであろう、利益幅見込みも非常に少なくなります(≧▽≦)なのでやはりエントリー場所も本当に非常に重要です。此方のDIVを纏めるとリスクは小さいながらもリセッション時(大暴落パニック相場時)過去の安値の10.55ドル付近は簡単に割って来る事が容易に予想されます。しかし過去安値を割った後に例えば5ドル付近等で購入ホールドが出来れば毎月配当の(あくまでも直近にはなりますが)配当利回り7.12%の恩恵もあります。私自身の状況とドル円相場の値に依っては此方のDIVも私は購入をするかもしれません。

⑦↓画像G

STLAステランティス 配当利回り6.44% 配当年1回 直近3年は毎年4月に配当

⑦はSTLAステランティス 配当利回りは6.44%と高めで(今後は解りませんが)現在までは月足チャートで過去の高値を超えてきていたり堅調なチャートに見えます。 利回り配当は年1回ですが元々の株価が低い事もありますし今後のリセッション時等に機会があれば超長期ホールドを視野に購入を考えたいところです