最初に結論からお書きします。米国国債ETFのTMFでチキン利食いをしてしまったが為に円建て計算で約138万円もの金額を勝ち逃しました笑、、えっと全く笑えなかったです(号泣( ;∀;))。

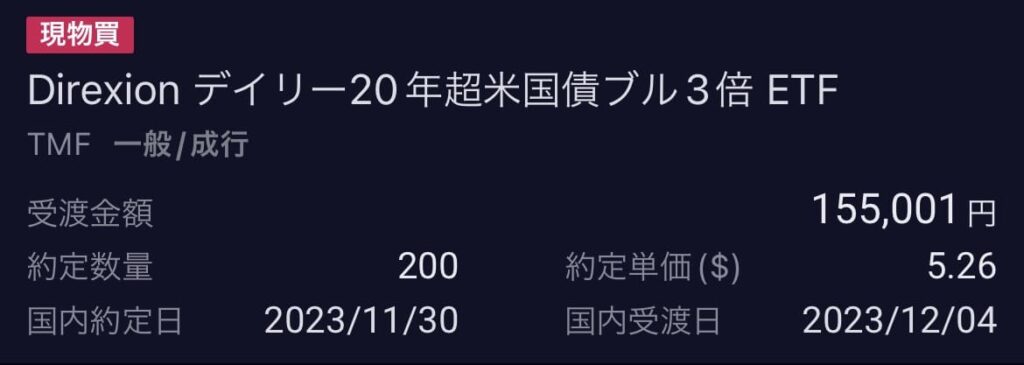

詳細は2024年11月30日(日本時間18時頃)米国国債債券ETFのTMFを200口(200債券分)円建てにて155,001円分を現物買い注文にて購入し、同2024年12月3日(日本時間AM3時)にあろう事か血迷ってしまい笑(本音は全く笑えずw心底号泣っす( ;∀;))200債券分全て売却(約定)してしまいました(≧◇≦)、、

↓画像は私が実際にSBI証券にてETF TMF200口(200債券分)購入し、その後売却した時の実際の画像

売却に至るまでの経緯は「下がりそうだから一旦入り直そう」とかでしたが、売却後に何度も冷静に考えたのがどう考えても午前3時の寝ぼけた状況で(≧▽≦)一時の気の迷いで本当にしょうもない(過去に株&FXでも何度も経験した)チキン利食いをしてしまいました、、ハイ!完全に自業自得です( ;∀;)(念の為ですがしっかりと伸ばしきっての利食いも何度もしておりますペコリ)、、

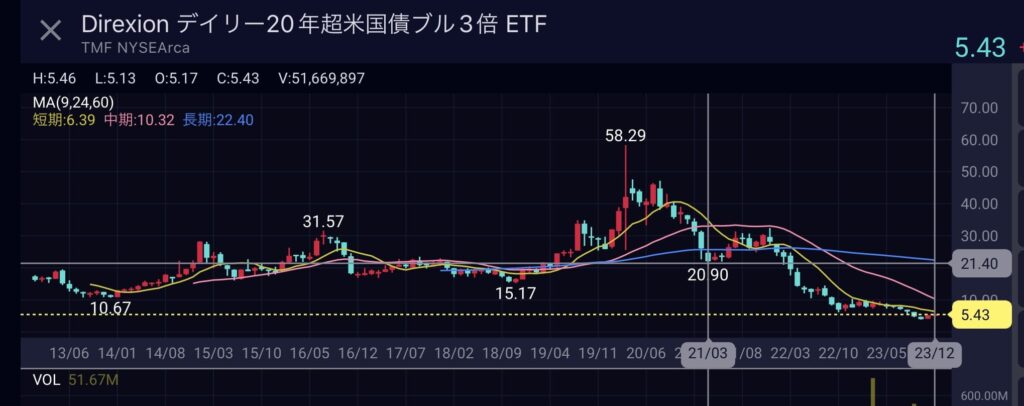

で、本当に超驚愕の↓画像が2024年12月4日、日本時間12時前くらいのアメリカラウンドオープン後のアメリカ米国国債債券ETFのTMFの短時間足チャートとなりまして(私的には約14年前のユーロ機軸・ギリシャ危機の際に日本時間の明け方にドイツの当時メルケル首相がギリシャ支援を公に公表しクロス円全般がガチ上げ円安に振れた時以来の驚きで、、その時は詳細金額は言えませんが投資人生の中で1番くらい良い思い出でありまして、振り返るとそれだけの爆益を出したのは、何カ月も前から狙い続け準備をし続けていて分岐点となる可能性が有るファンダメンタルズにも出来得る中でアンテナを張り続けたりの努力があったのだと思います。で、今回は私の米国債券TMFと向き合う何かしらの姿勢やスキルの何れかが欠けていたんですね( ;∀;))

結論・まとめ。ざっくりですが日本時間12月2日~3日のアメリカラウンドクローズ時の米国債券ETF TMF価格が5.46ドルくらいだったのが12月4日のアメリカラウンドオープン窓開けと同時にTMF価格が約10倍跳ね上がり約53ドルくらいに飛び跳ねました、、。おおよそですが1口(1債券辺り)5.46ドルくらいが→53ドルと言う事は→約47ドル以上の変動幅・ボラティリティー。で、今回200口(200債券)保有だったので、約47ドル×200口=9400ドル。、、9400ドルに対してドル円為替相場は同日同時刻おおよそ147円付近だったので、9400ドル×147円=138万円、、。一時の気の迷いメンタルの弱さでチキン利食いをしてしまったが為に、、ざっくりですが138万円くらい逃しました(≧◇≦)今回の教訓、、自分自身が沢山の時間をかけ出来る中で研究し尽くして予め期待値が高いと判断をした投資で、尚且つ全ツッパとかでは無い十二分に余裕資金の中での投資に関しては信じて、最初の目標が仮に長期保有スイングトレードであったならば、一時の気の迷いでの売却約定とかは決してしてはイケナイ涙。仮に自分にとってネガティブに値が動いたとしても、その為に常に資金に余裕を持っての取引とトラリピを併用しながら優位性を高めて行くべき。(但し今回のこの統括自体はあくまでもスイングトレード等での内容であり、強い配当金利やプラススワップが付き尚且つ例えばS&P500や一部オルカンやNTT株やKDDI株やJT株の様な国内超優良株も含め超長期で過去の高値を未来に超える見込みが十分に有る株式・インデックス投資等で新NISAも含め一定額積み立て系の場合は、そもそも考え方ロジック、戦う上での戦略・ストラテジーが異なります)

世界旅無限大 筆者の私自身の投資部屋ページでひとつ前の記事で書きました。株式・インデックス・米国国債ETF TLT ETFやFX関連で、ここからは米国国債・債券取引を実際にやってみた内容に関して

今回のある意味特殊であった驚愕サプライズの窓開け一瞬でTMF価格値が約10倍に跳ね上がった部分以外にも、要するに今回みたいなイレギュラー案件以外も含めて私自身が気づいた点や注意した方が良さそうな点に関してNISA,新NISAにも留意をし書かせて頂きます。

先ず今現在の私は新NISAをSBI証券か楽天証券か、はたまた松井証券含めたその他でさせて頂くかを思案中であり時期が時期なだけに結構焦っています(≧▽≦)

新NISAに関しての私自身の必要最低限の希望は私は外国株式やインデックスS&P500そしてアメリカ米国国債債券含めての取引を今後もしますので、例えば米国債券ETF TMFなどを実際に取り扱っている証券会社でないとそもそもが自分としては厳しいです。またそれに付随して手数料諸々も少しでも安いに越した事はありませんし。そうして考えると今現在の考えではありますが、おそらく楽天証券さんで今後長い間お世話になって行く可能性が今現在は1番高いと考えています。尚、楽天証券のポジティブな部分に関しては今後大ボリュームで別ページで魂を込めて書かせて頂きます(≧▽≦)

米国国債債券ETF TLT TMF実際のリアル取引で知らなかったでは済まされないと思う事

※ここより下の記載内容は毎月決まった額を買い増して行く事も踏まえた積み立てNISA・新NISA系とは一部考え方ロジック、戦略・ストラテジーが異なります(一定額積み立ても含めた新NISA関連は別途特大ボリュームでお書き致します)

①為替相場変動時リスクの詳細を予めしっかりと理解する!

②TLT及びTMFのアメリカドル価格値が変動する毎の円建てorドル建での実際の自分自身の口座の増減幅詳細を予めしっかりと把握すべき 米国国債に関しての必要最低限の資金管理に関しては先ずはそこから!そして次に初めてチャート読み

③大きなロスカット・バーストに最も気をつける!投機では無くてあくまでも投資。なので何年でもしっかり待ち予め沢山の時間をかけて研究したサポートラインまで可能な限り引き寄せつつ、本当の完璧な入りドコロ(ベストなポジションを持つ値)は結局は誰にも解らないので出来る得る中で十二分な余裕・余剰資金もしっかり持って、トラリピ併用も戦略のひとつとして視野に入れる(今後別ページにてこの先の未来に狙い目の株式やインデックス、オルカン、FX通貨ペアのトラリピ含めた私自身のポジション購入の各長期チャート含めサポートライン値も公表してまいります)

④チキン利食いはすべきではない

余談。あくまで個人的な気持ちですがチャートの動きが実際に取引をしていると何となく2020年3月のコロナショックでの大暴落時のメキシコ円とTMFはチャート曲線、値動きイメージがかなりだぶる(≧▽≦)

上に記載①~④の更なる詳細

①の為替相場の変動に伴うリスクに関しては今回の投稿の1つ前の記事でドル円相場変動値とTMFとTLTの債券価格変動値のシュミレート値をエクセル試算データで載せていますので是非ともご参照頂けましたらと思います→此方をクリック頂けますと1つ前の記事に飛び、切り替わったページの真ん中から少し下辺りにドル円・TMF・TLTの変動値シュミレート値が載っております

②のTLTとTMFの実際の債券ドル価格値が変動した際の実際の口座及び保有ポジション中の額の増減についての詳細。

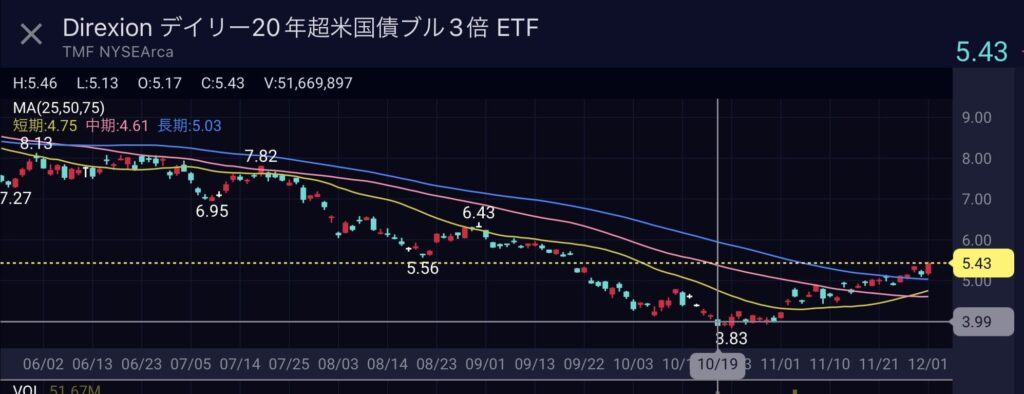

直ぐ↑は2023年12月3現在から見て直近約半年のETF TMFの日足チャートで2023年10月中旬以降に約2週間程TMF価格値3.83付近の底値を付けた後に現在は5.43くらいまで反発しています。

TMF債券価格が0.1動くと(円建て時)実際の口座・保有ポジションの増減はいくらくらい動くの?

先ずは結論から。TMF価格が0.1動くと仮に1債券保有時には0.1円×(その時のドル円相場の値)仮にドル円が147円であれば14.7円、自身の口座・保有ポジション残高が増減します。ですので仮にTMFを100債券分購入であれば1債券で0.1円なので100債券分=10円、かけるドル円相場が147円丁度でしたら10円×147円で1470円分、口座・保有ポジションの増減と成ります。

私自身1つ前記事でもお書きした通り、2023年11月30日の日本時間18時頃におおよそですがTMF価格が5.13付近のドル円相場が147.30円くらいの時に200債券分、円建てで155,001円分(1債券あたり約775円)SBI証券にて購入しました。そして実際に買い注文の購入(約定)が出来た時の詳細なETFのドル価格は5.26$で←に記述の通り日本時間の夕方にTMF買い注文を成行きで発注しましたが、実際にアメリカラウンドの市場(マーケットオープン)が開くのはサマータイムで無い冬時間の場合に日本時間では22時30分~AM6時までとなり(念の為サマータイムは日本時間22時30分~AM5時までとなり米国市場夏時間は冬よりも1時間繰り上げ)要するに米国市場がオープン前に成行き買い注文を発注しても実際の約定には時間差及び価格差が生まれる場合があります

↑画像はTMFの200債券口分保有していたポジションを売却した時の約定履歴画像となります。売却約定日時が実は日本時間12月2日のAM3時30でしたが↑の画像の国内約定日が示す通り2023年の12月3に今この記事を書いている現在(市場が閉まっている日曜日ではありますが)自身のSBI証券の口座への反映は未だ成されていないです。

今回の上記2つの画像も踏まえて、、TMFの実際の(ポジション保有入口である)購入・約定時のドルの買値が5.26$で(保有ポジションの出口にあたる)売却・約定時のドル価格が直ぐ上の画像でもある様に5.35$でした。従って(超僅かな)0.9$のプラスです。そして平日の明日以降のドル円の為替相場の値、もしくは今回私の決算がまだ自身のSBI口座で反映されていないのは円建て口座への単なるタイムラグの可能性もありますので明日以降しっかりと確認致します(≧▽≦)仮に少々ざっくりですが私が今回のTMF債券200債券口分の保有ポジション売却・約定を行った時のドル円相場、約146.80で計算すると売却時ドル価格5.35×146.80=785.38(今回は円建てなので)円。そして200債券口分の購入なので785.38×200=157,076円となり、155,001円で同債券を購入したので2075円のプラスとなりますが、、SBI証券の海外株・債券購入時の手数料は事前払いなので上画像スクショAのアメリカ市場オープン前に買った成行き5.13の価格から実際の購入時のドル価格5.26の価格差異の中に手数料的・スプレッド的なモノも含まれているのでは?と考えています。要するに、保有海外債券のポジション売却時は円建て取引を購入時にしているのであれば売却時の価格が、その時の為替相場の値通りそのまま反映されるのでは、と考えています

③の十分な余裕・余剰資金を持った取引、トラリピも視野に入れた時に[投資の神様と呼ばれる]ウォーレンバフェットさんの言われる「人々が恐怖におののく時が買い時のひとつである」も全てに当てはまる訳では無いにしても優位性の高いポジションを持つと言う事に関しては有効な取引手段のひとつだと私は思います。そして今回のTMFの場合もですが2024年12月3日現在のTMF債券価格である5.45の時点で凡そのファンダメンタルズも加味すると来年以降にかけて長期的に一旦上げ基調(アップトレンド)だと私は考えてましたが、あくまでも1年~2年等の長期的に見てを予測していたのと(先々の事は誰にも解りませんが)もしかしたらTMF債券価格が再び2023年10月18日につけた3.83ドル付近の下限・底値を試すかもとか、場合によっては3.83ドルを更に割ってくるかもの想定・備えも資金管理を含めてしていました。そういったネガティブなシュミレートも十分に予測をしながら、孫子(孫武)の兵法書の「彼を知り己を知れば百戦あやうべからず」の様に、ネガティブに値が進んだ時の損失幅と実際に自身の投入可能な資金&資産全般を予め考慮・把握しつつ口座資金の1つの特定銘柄に1点集中全額投入(全ツッパ)は非常に危険だと私は考えております。

④小さく僅かな利益幅にしかならないチキン利食いは出来るだけすべきではない(スキャルピングで10年以上負け無しみたいな神レベルの方には当てはまらない場合もございますペコリ)

10年以上のチャート履歴とファンダメンタルズ全般含めてある程度の優位性の根拠を仮に自分自身で見い出せているのであればチキン利食いをすると当たり前ですが利益が伸びず、未来の事は誰にも解りませんが利小で利食った値よりも更に優位性の高い場所で再度入る事が不可能となる事も十分に実際に起こります。特に今現在のETF債券価格値を超長期チャートとファンダメンタルズを併せて統括して考えると長期のレンジ幅の少しでも優位性が高いと思われる底値・下値付近で買い、天井とまでは行かずとも十分に実際に到達可能だと思う出来る限りの上値で売却を私は目指ざす

少し余談の部分に触れますと、ETFの米国債券TMFに於いて2024年の12月4日に日足チャートレベルでの移動平均線Moveing Average(以降MA)のレジスタンスブレイクが起こる以前はTMFを取引していて2020年3月のコロナ禍初期のクロス円が暴れた時のメキシコ円とTMFがチャート曲線もですし似ていて3年前くらいのメキシコ円のクロス円大暴落を何度も思い出していました(≧◇≦)そして、メキシコ円、米国債券TMF共に上がるまでの期間は全く違うにしても結果的には共にガチ上げして行くという、、チャート読みの入り口ポジション保有までは良い線いってるんですよね、、ポジション決算約定も本当の本当に超大事です(≧∀≦)

追記

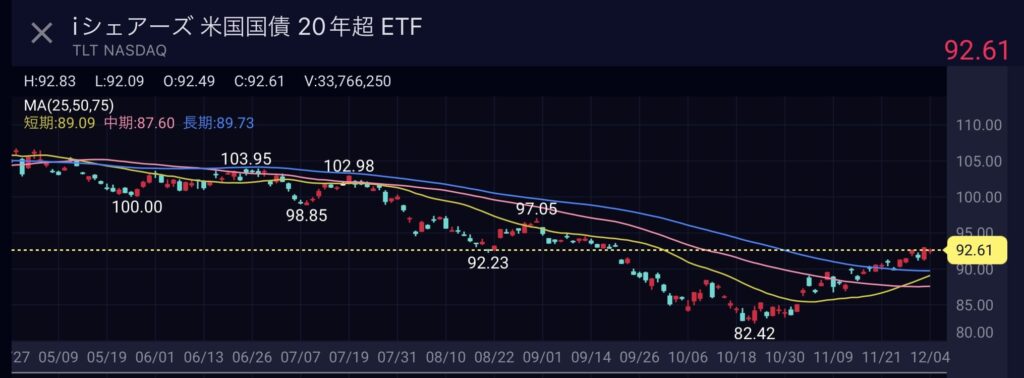

米国ETF TLT私の実際の取引と危険な落とし穴、注意点

米国国債ETF TMFと並行しETF TLTも取引していました。↑の画像の通りでSBI口座にてドル建て購入時約定単価が86.71ドルで数量が32口だったのでドル円148円計算、日本円で約41万円ほど。私自身、為替相場クロス円の2024年12月上旬現在の様なドル円に関しても今後トレンド変換のリスクが増しダウントレンドになろうかも的な時期の米国国債の取引が少なく、ここでお伝えしたかったのがひとつ前の「筆者の投資投稿部屋」の記事でもお書きした(未来の事は誰にも解りませんが)今後の円高リスクを踏まえると米国国債ETF TLTのポジションホールドは懸命では無いと判断をし勝っているうちに売却をしました、、。補足と言いますかでもし損失が出ている状態でも売却を多分しましたのと、今後も何かしらの株式・インデックスなりを購入後のポジション保有中に、例えばその後に何かしらの保有ポジションに対して後付けでネガティブなファンダメンタルズが出て影響が強いと自身が判断した場合には売却も視野し入れて参ります。要するにチキン利食いと意地になって危険度が高いと自分自身が判断したポジションを持ち続けるのとでは意味合いが大きく違うと言う事をお書きしたく。

尚、米国国債ETF TLTとドル円変動の算出シュミレート値エクセルデータもひとつ前の投稿記事・筆者の投資部屋に詳細記事がございますので、ご覧頂けましたら幸いです。